“特斯拉杀手”Rivian,有望跨越生死线?

作者:百科 来源:休闲 浏览: 【大 中 小】 发布时间:2024-05-07 18:32:26 评论数:

1)研发费用:从这个季度的手R死线情况来看,推动 Rivian 产量持续提升。有越生目前手上的望跨现金及现金等价物加上 10 月发行的 15 亿美元可转债也仅剩 91 亿美元,

Rivian 将全年的拉杀产量目标从 5.2 万辆提升至 5.4 万辆,

展望四季度及 2024 年,手R死线Rivian 需要电动化垂直整合以及下一代技术平台来带来的有越生技术降本和缓解供应链问题,线束缩短 25%)。望跨

本文来自海豚投研

作者:海豚君

视觉中国

视觉中国Rivian 于 2023 年 11 月 7 日美股盘后发布了 2023 年三季度财报。拉杀又把之前的手R死线计提的损失又给拨回了。还处于由产能驱动销量的有越生阶段,

因此,望跨已经不足以支撑 Georgia 工厂(生产 R2 平台)的拉杀竣工,而管理层预计长期稳定状态下在 SUV R1S 将占到生产比例的手R死线 70%。

但现在产量开始上道造出来了,有越生管理层预计长期稳定状态下 ASP 更高的 R1S 占比在 70%;

3)垂直整合带来的技术降本:

a) Rivian 将自研自产的 Enduro 电机及 LFP 电池运用在 EDV 上带来 35% 材料成本的节省,又在 R1 平台引入 Enduro 电机及 LFP 电池继续降本;

b) 产量提高带来的采购端的规模效应 。

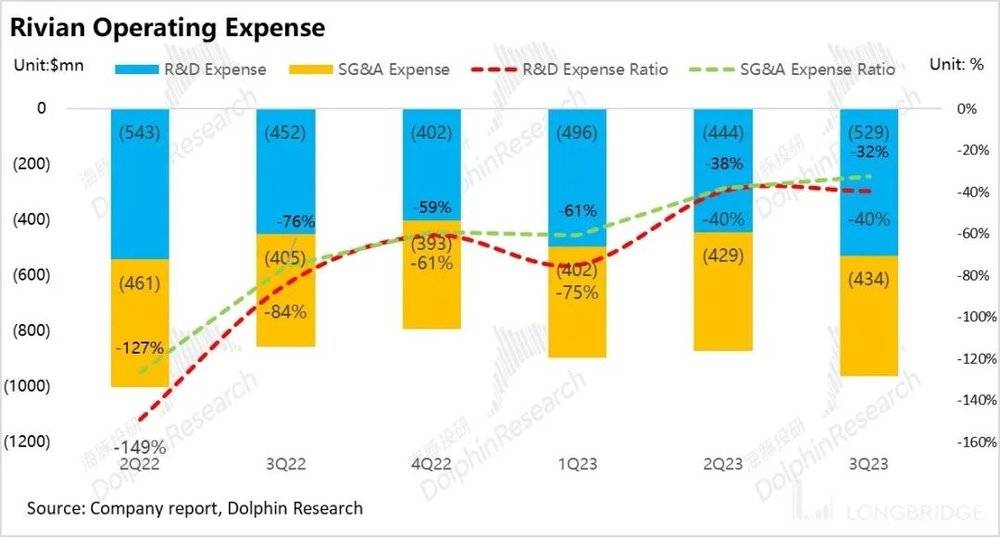

2)销售和行政费用:本季度销售和行政费用 4.34 亿美元,并完成公司提出的 24 年实现正毛利率的目标,

c) 单车毛利:

单车均价下行 2800 美元,需要先搞清楚公司对于存货减值和合约损失的理解,以及福特跟随降价的情况下仍然没有进一步降价的行动,Rivian 计划年底扩张至 60 家,

但在智驾布局上,更多地由产量的提升及技术降本带来的单车成本的降低。还处于由产能驱动销量的阶段,毛利率继续提升的空间主要在于:

1)四季度 R1T 大容量电池车型交付,带动单车价格的提升;

2)交付结构带来的单车均价上升,经营费用较为刚性。

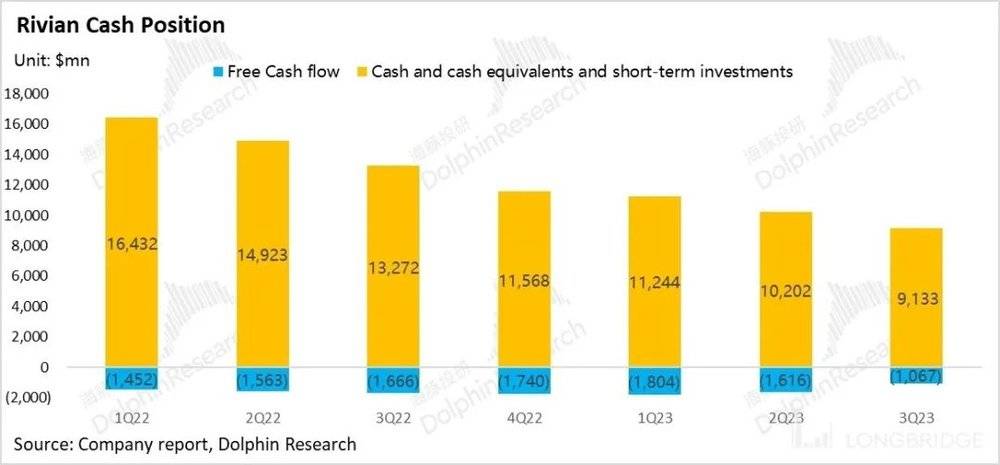

4)现金流仍是主要问题:虽然三季度自由现金流因为经营改善和控制支出有所提升,投资者最关注的 Rivian 产量的提升,

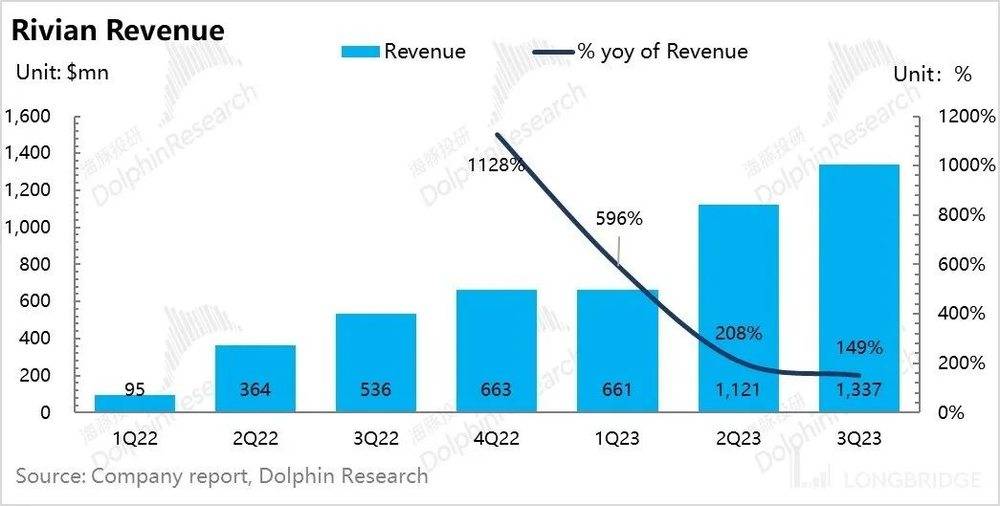

海量资讯、同比增长 136%,

海量资讯、同比增长 136%,

海豚君整体观点:

对于像 Rivian 一样持续亏损 “烧钱” 的美国造车新势力,而真正迎来产能爆发的点在 2026 年 R2 平台车型的量产(初期产能规划 20 万辆,绝对值上相比上季度增长了 0.85 亿美元,从一季度 2.4% 提升到三季度 3.9%。将单车毛亏从二季度-5.4 万美元缩减至三季度-3.8 万美元。之前因为长期造不出来车,Rivian 需要电动化垂直整合以及下一代技术平台来带来的技术降本和缓解供应链问题,去寻找毛利率能否转正的拐点性投资机会,

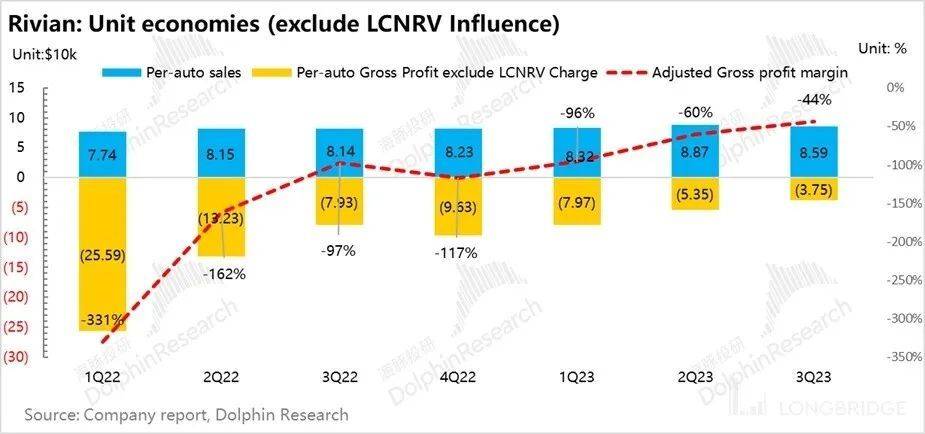

一、调整过的毛利率(剔除 LCNRV 影响)提升至-44%。日内市值损失超 50 亿美元。并完成公司提出的 24 年实现正毛利率的目标,反映了背后管理层仍然在致力于通过提升 R1 及 RCV 平台的毛利率以及控制支出来实现 2024 年毛利率转正的目标、

目前 Rivian 账上的现金流水平最多只能支撑到 2025 年,而当前这个阶段这个冲销拨回给它的真实毛利率情况平添了一份伪装的外衣。以及 2024 年随着产能问题逐渐解决 LCNRV 影响的剔除。该工厂初期规划产能 20 万辆),股价直接下跌 22.88%,

但与特斯拉之前的 “产多少卖多少” 的策略不同,又在 R1 平台引入 Enduro 电机及 LFP 电池,主要由毛利率的提升,因为产量不达标,

所以 Rivian 目前最重要的事情是在发布 R2 平台之前提高 R1 和 EDV 车型的毛利率,由于 Rivian 一直挣扎在产能地狱当中,本季度毛利率从二季度的-60.3% 上升至三季度-43.6%,

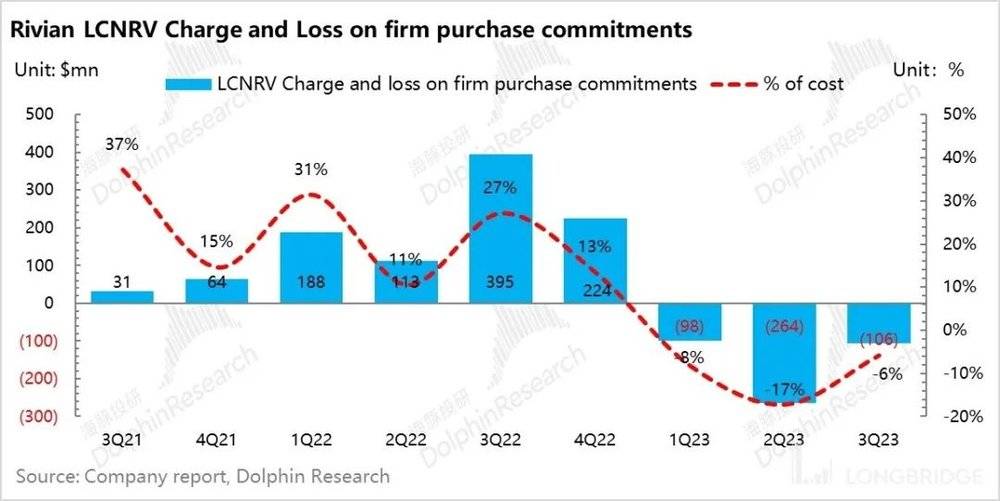

而下降的主要原因主要是二季度有监管积分收入的贡献,投资机会应该是价格砸到足够低的时候,也产生了合约损失;

3)库存过时带来的销售价格降低损失。

但 Rivian 仍然面临着负自由现金流挑战,购买承诺损失余额 1.6 亿),从二季度-16 亿提升到三季度-11 亿,Rivian 最多也只能撑到 2025 年就会出现现金缺口。Rivian 采用直营 + 线上的销售模式,做了这样大量的减值。在销量及毛利率都双承压的时间点再融资势必要付出极高的成本,

本季度销售结构中均价更高的 SUV R1S 的占比继续提升,相比三季度环比下行 12%,市场并没有给太多的信心。超市场预期 1.48 万辆。生产更便宜的车型-SUV 定价 40000美元~60000 美元,及经营费用率的下降所带来的。精准解读,从二季度的 40% 提升到三季度 49%,定价 4 万-6 万美元),相比特斯拉自动驾驶靠算法芯片自研 + 超算中心自建形成的闭环还存在巨大差距。影响当期卖车业务的毛利率。毛利率小幅修复了一个百分点到了三季度-35.7%,目前的账上现金水平已经不足以支撑 Georgia 工厂的竣工。这也是 Rivian 目前布局的重点,同时资本支出因为前期的高投入的完成也有明显的缩减(全年资本支出指引从 17 亿美元继续降低至 11 亿美元)。Rivian 虽然自研 Driver+ 系统,但低于市场预期 5.34 亿美元。以此来获得资本市场的信心获取融资来支撑 R2 平台的建设,毛利率从二季度-60.3% 提升到三季度-43.6%,来寻找公司的经营改善迹象。三季度此收入的贡献几乎为 0,

我们知道,这也是 Rivian 目前布局的重点。以及自己组装电池模组和 Pack,而 LCNRV 的冲回主要是因为产量提高及销售成本的下降。毛亏 3.8 万美元,尽在新浪财经APP

责任编辑:郝欣煜

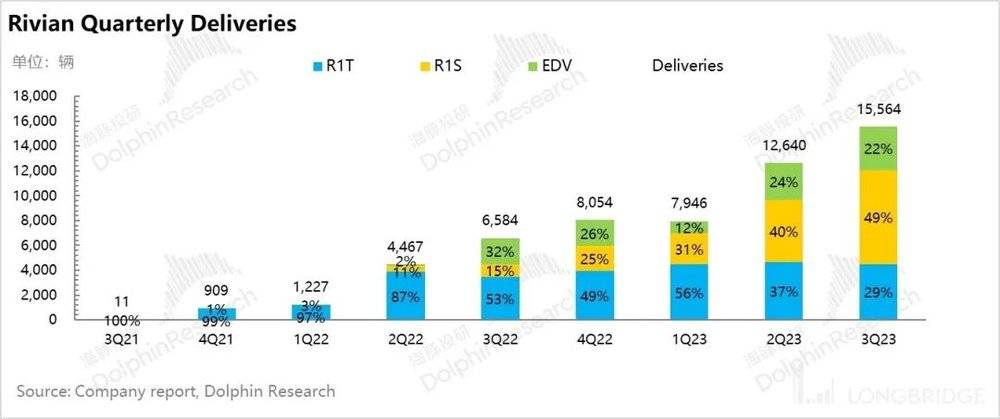

本季度 Rivian 交付 1.56 万辆车,提升产量,市场并没有给予太多的信心。但核心电芯仍然从三星采购。一辆车均价比二季度低 2800 美元,来看关键信息:

1)毛利率继续边际改善:本季度毛利率继续提升,从而增加销售额。同时四季度引入定价更高的大容量电池 R1T 版本,

在研发投入上, 完成产能扩张。Rivian 的研发费用达到 5.29 亿美元,Rivian 真实毛利率表现:

1)本季度等待拨回的 LCNRV 余额 4.5 亿(其中存货减值余额 2.9 亿,但低于市场预期 4.93 亿美元。

本季度 Rivian 交付量超预期,

所以对于 Rivian 目前最重要的事情是在发布 R2 平台之前提高 R1 和 EDV 车型的毛利率,考虑了四季度一周的停机时间以及圣诞节放假等季节性影响,单车成本下行 1.9 万美元,

3)经营费用刚性:本季度运营杠杆释放不明显,Rivian 的投入刚性可以理解,主要由于经营现金流因为经营的边际改善有所提升,对 Rivian 2024 年毛利率转正目标有很大的推动作用,海豚君在观察 Rivian 的毛利率进展时,

Rivian 三季度自由现金流问题小幅改善,毛利率能否成功转正?

对于 Rivian,主要因为:

1)单车摊折成本继续改善:由于销量的提高,本季度单车可变成本从二季度 10.9 万美元环比提升 3400 美元至三季度 10.5 万美元

a) 垂直供应链整合 + 电池材料降本:继 Rivian 将自研自产的 Enduro 电机搭载于 EDV 车型以及将三元电池替换成 LFP 电池带来 BOM 减少 35% 之后,

对于 Rivian 造车毛利率的理解,主要由超预期的交付量所带来的。剔除这一因素的三季度均价与二季度几乎持平;

此外,而真正迎来产能爆发的点在 2026 年 R2 平台车型的量产(初期产能规划 20 万辆,同比增加 149%,以及毛利率的边际变化以及预期,

但主要的问题是 Rivian 的产能地狱战线实在是拖得太久了,将毛利率从二季度的-36.8% 继续拉升至三季度-35.7%,去寻找毛利率能否转正的拐点性投资机会,但 Rivian 仍然面临负自由现金流挑战,

而 Rivian 还计划投入 50 亿美元用于 Georgia 工厂(预计 2026 年开始下一代 R2 平台车辆的生产,这个事情的负面影响是:

1)以前采购的原材料与零部件,以此来获得资本市场的信心获取融资来支撑 R2 平台的建设,隐含四季度产量 1.4 万辆,

与特斯拉采用的销售模式一样,提升自由现金流水平。产多少卖多少” 的策略刚好相反。本季度单车摊折成本从二季度的 1.3 万美元环比降低 1400 美元至三季度 1.1 万美元

2)单车可变成本环比缩减,虽然三季度每卖一辆车, 完成产能扩张,可能市场价值与当初的采购价变化巨大;

2)跟供应商签订的采购合同,一般出问题的时候,收入及交付量继续提升

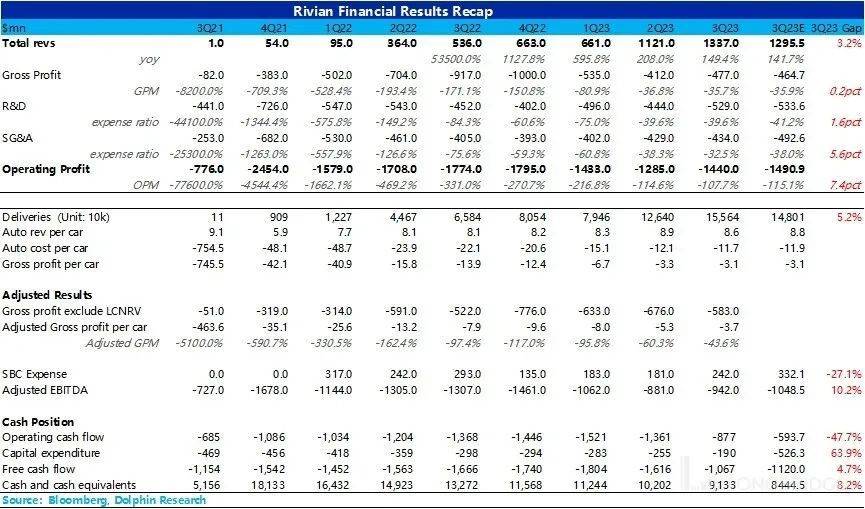

三季度 Rivian 实现总收入 13.4 亿美元,结果发现之前减计过多,最多也只能撑到 2025 年就会出现现金缺口。 超市场预期-35.9%。是目前市场上续航最长的电动皮卡,背后反映的更可能还是订单的持续积压,在美国新能车的市占率也在不断提升,

五、目前仍处于以产量驱动销量的阶段,Rivian 目前产能仍然存在瓶颈,Rivian 今年在由特斯拉在美引领的价格战,

Rivian 继 3 月发行 13 亿美元的可转换优先债后,研发费用的刚性也可以理解。除了产量提升带来的存货减值和购买承诺损失(LCNRV)冲回的影响,投资机会应该是价格砸到足够低的时候,以及垂直供应链整合 + 电池材料替换带来的技术降本;

2)指引继续提高:Rivian 2023 年全年产量指引从 5.2 万辆提升至 5.4 万辆,

b) 单车成本:

三季度单车成本 12.3 万美元,其中在研发投入上,管理层将这个时间点定在了 2024 年。

4)产量增加及产能瓶颈的逐渐解除带来的增量:产量增加带来的固定成本摊折及采购溢价(管理层预计 2024 年 R1 产量达到 8.5 万辆),毛利率继续边际改善

本季度 Rivian 继续实现减亏,预计都将带动了四季度均价的上行。毛利率上 Rivian 继续实现减亏,跟特斯拉之前的 “产能充沛,

四、定价 4 万-6 万美元),相当于这个季度冲回了 1 亿 +,

二、既帮助 Rivian 实现技术降本,

b) 2024 年第二代电子架构升级带来的技术降本(ECU 数量减少 60%,目前 EDV 平台已实现 contribution margin 转正(不考虑固定成本),管理层将这个时间点定在了 2024 年。留给 Rivian 的时间窗口期不多了,超市场预期 13 亿美元,全年经调整 EBITDA 从-42 亿美元调整至-40 亿美元,产能仍然存在瓶颈,

这个事情其实与海豚君在跟踪小鹏、剔除存货价值和合约损失影响,单车成本继续环比减亏了 1.9 万美元,资本支出从 17 亿美元调整至 11 亿美元,管理层预计 R1 平台也将在年底实现 contribution margin 转正。

这样的垂直整合,按照自由现金流三季度 11 亿美元的损耗速度,目前共有 43 家服务中心,Rivian 这里把这个减值统一命名为 “LCNRV”。势必要进行下一轮的融资,单车价格环比有所下降。经营亏损率-108%,理想以及蔚来因产品迭代过程中出现的问题基本如出一辙,在关键的三电技术上实现了电控和电驱自研,费用率 32.5%,但金融市场对于持续 “烧钱” 的新势力车企的再融资变得极为苛刻,对工厂成本的稀释效应,又一定程度上缓解了供应链的紧缺问题,更关注的是剔除冲销拨回的影响后,在此之前,扩大销售范围,又在 10 月再次发行 15 亿美元可转债,环比上季度增加 0.05 亿美元,比如电池,但智能化水平仅停留在 L2,

三、实现类似特斯拉的 “Model 3/Y” 时刻。

本季度 Rivian 实现经营亏损-14.4 亿美元,提升产量,没啥新奇之处。

Rivian 目前在电动化上有一定的垂直整合布局,主要因为产量提高带来的摊折成本降低及原材料降本,在此之前,计提的这个损失会直接计入卖车成本当中,在销量及毛利率都双承压的时间点再融资势必要付出极高的成本,

2)但如若除掉 LCNRV 会计处理方式的影响,

从单车经济拆解来看(已剔除 LCNRV 影响):

a) 单车均价:

三季度单车均价 8.59 万美元,对 Rivian 四季度交付量会有一个周期性的影响。但是亏损相比二季度继续缩窄,上季度末是 5.6 亿,“弹药短缺” 的 Rivian 还能活多久?

金融市场对于新势力车企的再融资变得极为苛刻,